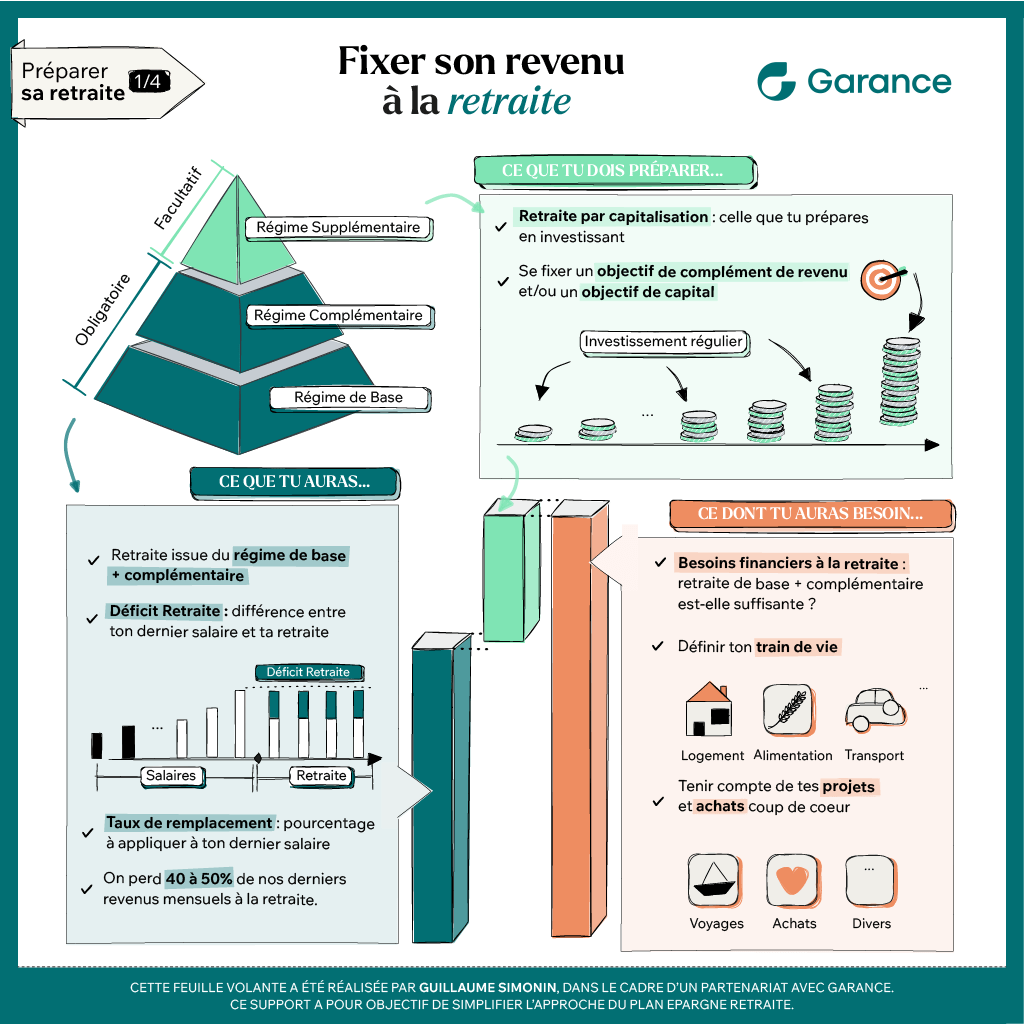

Votre pension représentera une partie seulement de votre revenu d’activité, la différence représente le déficit retraite.

Actuellement, le taux de remplacement – c’est-à-dire la part de votre revenu d’activité couverte par votre pension retraite – est en moyenne de 51,4% (source : rapport 2024 du Conseil d’Orientation des Retraites). Par exemple, si votre pension de retraite s’élève 1285€ par mois que votre dernier revenu d’activité était de 2500€ par mois, votre taux de remplacement est 51.4%. Pour avoir une idée de votre taux de remplacement à la retraite, vous pouvez vous rendre sur info-retraite.fr

Pour savoir si vous aurez assez d’argent au moment de votre retraite (bâton orange du schéma), vous devez évaluer vos besoins financiers à la retraite, à commencer par vos dépenses courantes :

- Aurez-vous un crédit immobilier à rembourser ?

- Vivez-vous dans une petite ou grande surface (ce qui influe sur le foncier ou l’énergie) ?

- Aurez-vous encore des enfants à charge ?

- Vous déplacerez-vous fréquemment et avec quel moyen ? Nécessitant de l’essence ou non ?

- Avez-vous des loisirs ? Lesquels ? Nécessitent-ils un budget mensuel ?

Ensuite, vous devez estimer ce que vous souhaitez faire de votre retraite :

- Vous avez un projet d’achat nécessitant un apport en capital ?

- Vous voulez voyager à travers le monde ?

Une fois que vous avez évalué ce dont vous aurez besoin, vous pourrez estimer l’écart entre vos besoins et la retraite obligatoire.